impuesto de sociedades -Corporate tax

| Parte de una serie sobre |

| Impuestos |

|---|

|

| Un aspecto de la política fiscal |

Un impuesto de sociedades , también llamado impuesto de sociedades o impuesto de sociedades , es un impuesto directo que grava la renta o el capital de las sociedades anónimas o personas jurídicas análogas. Muchos países imponen dichos impuestos a nivel nacional, y se puede imponer un impuesto similar a nivel estatal o local. Los impuestos también pueden denominarse impuesto sobre la renta o impuesto sobre el capital . El impuesto de sociedades de un país puede aplicarse a:

- sociedades anónimas constituidas en el país,

- corporaciones que hacen negocios en el país con ingresos de ese país,

- sociedades extranjeras que tengan establecimiento permanente en el país, o

- sociedades anónimas consideradas residentes para efectos fiscales en el país.

Los ingresos de la empresa sujetos a impuestos a menudo se determinan de manera muy similar a los ingresos imponibles para los contribuyentes individuales. Generalmente, el impuesto se impone sobre las utilidades netas. En algunas jurisdicciones, las reglas para gravar a las empresas pueden diferir significativamente de las reglas para gravar a las personas. Ciertos actos corporativos o tipos de entidades pueden estar exentos de impuestos.

La incidencia de los impuestos corporativos es un tema de debate significativo entre economistas y legisladores. La evidencia sugiere que una parte del impuesto de sociedades recae sobre los propietarios del capital, los trabajadores y los accionistas, pero la incidencia final del impuesto es una cuestión sin resolver.

Ciencias económicas

Los economistas no están de acuerdo sobre qué parte de la carga del impuesto de sociedades recae sobre los propietarios, trabajadores, consumidores y terratenientes, y cómo el impuesto de sociedades afecta el crecimiento económico y la desigualdad económica. La mayor parte de la carga probablemente recaiga sobre el capital en las grandes economías abiertas como Estados Unidos. Algunos estudios atribuyen más la carga al trabajo de parto. Según un estudio: "El análisis de regresión muestra que un aumento de un punto porcentual en la tasa marginal del impuesto corporativo estatal reduce los salarios entre un 0,14 y un 0,36 por ciento". Ha habido otros estudios. Según el Instituto Adam Smith , “Clausing (2012), Gravelle (2010) y Auerbach (2005), las tres mejores revisiones que encontramos, básicamente concluyen que la mayor parte del impuesto recae sobre el capital, no sobre el trabajo”.

Un metanálisis de 2022 encontró que el impacto de los impuestos corporativos en el crecimiento económico fue exagerado y que no se podía descartar que el impacto de los impuestos corporativos en el crecimiento económico fuera cero.

Marco legal

Un impuesto corporativo es un impuesto que se impone sobre el beneficio neto de una corporación que se grava a nivel de entidad en una jurisdicción particular. La utilidad neta para el impuesto de sociedades es generalmente la utilidad neta del estado financiero con modificaciones, y puede definirse con gran detalle dentro del sistema tributario de cada país. Dichos impuestos pueden incluir ingresos u otros impuestos. Los sistemas impositivos de la mayoría de los países imponen un impuesto sobre la renta a nivel de entidad sobre ciertos tipos de entidades (compañía o corporación ). La tasa del impuesto varía según la jurisdicción. El impuesto puede tener una base alternativa, como activos, nómina o ingresos computados de manera alternativa.

La mayoría de los países eximen ciertos tipos de eventos o transacciones corporativas del impuesto sobre la renta. Por ejemplo, eventos relacionados con la formación o reorganización de la corporación, que se tratan como costos de capital. Además, la mayoría de los sistemas brindan reglas específicas para la tributación de la entidad y/o sus miembros al liquidarse o disolverse la entidad.

En los sistemas donde los costos de financiamiento están permitidos como reducciones de la base imponible ( deducciones fiscales ), pueden aplicarse reglas que diferencian entre clases de financiamiento proporcionado por los miembros. En dichos sistemas, las partidas caracterizadas como intereses pueden ser deducibles, tal vez sujetas a limitaciones, mientras que las partidas caracterizadas como dividendos no lo son. Algunos sistemas limitan las deducciones con base en fórmulas simples, como una relación deuda-capital , mientras que otros sistemas tienen reglas más complejas.

Algunos sistemas proporcionan un mecanismo mediante el cual los grupos de empresas relacionadas pueden obtener beneficios de pérdidas, créditos u otros elementos de todos los miembros del grupo. Los mecanismos incluyen devoluciones combinadas o consolidadas, así como alivio grupal (beneficio directo de artículos de otro miembro).

Muchos sistemas gravan adicionalmente a los accionistas de esas entidades sobre los dividendos u otras distribuciones de la corporación. Unos pocos sistemas prevén la integración parcial de la tributación de entidades y miembros. Esto puede lograrse mediante "sistemas de imputación" o créditos de franqueo . En el pasado, han existido mecanismos para el pago anticipado del impuesto de los miembros por parte de las corporaciones, con dicho pago compensando el impuesto a nivel de entidad.

Muchos sistemas (particularmente los sistemas a nivel de subpaís) imponen un impuesto sobre atributos corporativos particulares. Dichos impuestos no relacionados con la renta pueden basarse en el capital social emitido o autorizado (ya sea por número de acciones o valor), capital total, capital neto u otras medidas exclusivas de las corporaciones.

Las corporaciones, al igual que otras entidades, pueden estar sujetas a obligaciones de retención de impuestos al realizar ciertos tipos de pagos a otros. Estas obligaciones generalmente no son el impuesto de la corporación, pero el sistema puede imponer sanciones a la corporación oa sus funcionarios o empleados por no retener y pagar dichos impuestos. Una empresa ha sido definida como una persona jurídica que tiene una existencia independiente y separada de sus accionistas. Los ingresos de la empresa se calculan y evalúan por separado en manos de la empresa. En ciertos casos, las distribuciones de la empresa a sus accionistas como dividendos se gravan como renta de los accionistas.

El impuesto sobre la propiedad de las sociedades , el impuesto sobre la nómina, el impuesto de retención , el impuesto sobre el consumo , los derechos de aduana , el impuesto sobre el valor añadido y otros impuestos comunes, por lo general, no se denominan "impuesto sobre sociedades".

Definición de corporación

La caracterización como una corporación a efectos fiscales se basa en la forma de organización, con la excepción de los impuestos sobre la renta federales de los Estados Unidos y de la mayoría de los estados, en virtud de los cuales una entidad puede optar por ser tratada como una corporación y gravar a nivel de entidad o gravar solo a nivel de entidad. el nivel de miembro. Véase Sociedad de responsabilidad limitada , Impuestos sobre sociedades , Corporación S , Empresa unipersonal .

Tipos

La mayoría de las jurisdicciones imponen impuestos a las corporaciones sobre sus ingresos, como el Reino Unido o los Estados Unidos. Estados Unidos grava la mayoría de los tipos de ingresos corporativos al 21%.

Los Estados Unidos gravan las corporaciones bajo el mismo marco de la ley fiscal que los individuos, con diferencias relacionadas con la naturaleza inherente de las corporaciones y los individuos o entidades no incorporadas. Los individuos no se forman, fusionan o adquieren; y las corporaciones no incurren en gastos médicos excepto para compensar a los individuos.

La mayoría de los sistemas gravan tanto a las corporaciones nacionales como a las extranjeras . A menudo, las corporaciones nacionales pagan impuestos sobre los ingresos mundiales, mientras que las corporaciones extranjeras pagan impuestos solo sobre los ingresos de fuentes dentro de la jurisdicción.

Ingreso imponible

Los Estados Unidos definen el ingreso sujeto a impuestos para una corporación como todos los ingresos brutos , es decir, las ventas más otros ingresos menos el costo de los bienes vendidos y los ingresos exentos de impuestos menos las deducciones fiscales permitidas , sin la deducción estándar aplicable a las personas físicas.

El sistema de los Estados Unidos requiere que las diferencias en los principios para el reconocimiento de ingresos y deducciones que difieren de los principios de contabilidad financiera, como el momento del ingreso o la deducción, la exención de impuestos para ciertos ingresos y la desestimación o limitación de ciertas deducciones de impuestos, se revelen con un detalle considerable para los que no sean pequeñas corporaciones en el Anexo M-3 del Formulario 1120.

Los Estados Unidos gravan las corporaciones residentes, es decir, las organizadas dentro del país, sobre sus ingresos mundiales, y las corporaciones extranjeras no residentes solo sobre sus ingresos de fuentes dentro del país. Hong Kong grava las corporaciones residentes y no residentes solo sobre los ingresos de fuentes dentro del país.

Tarifas

| País | Impuestos/PIB | País | Impuestos/PIB |

|---|---|---|---|

| Noruega | 12.5 | Suiza | 3.3 |

| Australia | 5.9 | Países Bajos | 3.2 |

| luxemburgo | 5.1 | Eslovaquia | 3.1 |

| Nueva Zelanda | 4.4 | Suecia | 3.0 |

| Chequia | 4.2 | Francia | 2.9 |

| Corea del Sur | 4.2 | Irlanda | 2.8 |

| Japón | 3.9 | España | 2.8 |

| Italia | 3.7 | Polonia | 2.7 |

| Portugal | 3.6 | Hungría | 2.6 |

| Reino Unido | 3.6 | Austria | 2.5 |

| Finlandia | 3.5 | Grecia | 2.5 |

| Israel | 3.5 | Eslovenia | 2.5 |

| promedio de la OCDE | 3.5 | Alemania | 1.9 |

| Dinamarca | 3.4 | Islandia | 1.9 |

| Bélgica | 3.3 | Pavo | 1.8 |

| Canadá | 3.3 | A NOSOTROS | 1.8 |

Las tasas de impuestos corporativos generalmente son las mismas para diferentes tipos de ingresos, sin embargo, EE. UU. Graduó su sistema de tasas impositivas donde las corporaciones con niveles de ingresos más bajos pagan una tasa de impuestos más baja, con tasas que varían del 15% sobre los primeros $50,000 de ingresos al 35%. en ingresos superiores a $10,000,000, con retiros graduales.

El sistema canadiense impone tasas impositivas diferentes para los distintos tipos de empresas, lo que permite tasas más bajas para algunas empresas más pequeñas.

Las tasas impositivas varían según la jurisdicción y algunos países tienen jurisdicciones a nivel de subpaís como provincias, cantones, prefecturas, ciudades u otras que también imponen impuestos sobre la renta corporativa como Canadá, Alemania, Japón, Suiza y los Estados Unidos. Algunas jurisdicciones imponen impuestos a una tasa diferente sobre una base impositiva alternativa.

Ejemplos de tasas de impuestos corporativos para algunos países de habla inglesa incluyen:

- Australia: 28,5%, sin embargo, algunas entidades especializadas pagan tasas más bajas.

- Canadá: Federal 11% o Federal 15% más provincial 1% a 16%. Nota: las tarifas son aditivas.

- Hong Kong: 16,5%

- Irlanda: 12,5 % sobre los ingresos comerciales (comerciales) y 25 % sobre los ingresos no comerciales.

- Nueva Zelanda: 28%

- Singapur: 17% a partir de 2010, sin embargo, se puede aplicar un esquema de exención parcial a las nuevas empresas.

- Reino Unido: 19% para 2017-2021.

- Estados Unidos: Federal 21%. Estados: 0% a 10%, deducible en el cómputo de la renta imponible federal. Algunas ciudades: hasta el 9%, deducible en el cómputo de la renta imponible federal. El Impuesto Mínimo Alternativo Federal del 20% se impone sobre la renta gravable regular con ajustes.

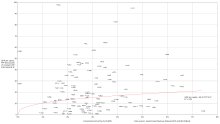

Tasas de impuestos corporativos internacionales

Las tasas de impuestos corporativos varían ampliamente según el país, lo que lleva a algunas corporaciones a proteger las ganancias dentro de subsidiarias extraterritoriales o a cambiar su domicilio dentro de países con tasas impositivas más bajas.

Al comparar las tasas impositivas corporativas nacionales, también se deben tener en cuenta los impuestos sobre los dividendos pagados a los accionistas. Por ejemplo, el impuesto general de EE. UU. sobre las ganancias corporativas del 35 % es menor o similar al de países europeos como Alemania, Irlanda, Suiza y el Reino Unido, que tienen tasas impositivas corporativas más bajas pero impuestos más altos sobre los dividendos pagados a los accionistas.

Las tasas de impuestos corporativos en la Organización para la Cooperación y el Desarrollo Económicos (OCDE) se muestran en la tabla.

| País | Tasa del Impuesto sobre Sociedades (2019) | Tasa de impuesto a los dividendos (2019) | Tipo Impuesto de Sociedades Integrado (2019) |

|---|---|---|---|

|

|

12,5% | 51,0% | 57,1% |

|

|

27,5% | 40,3% | 56,7% |

|

|

26,8% | 39,3% | 55,6% |

|

|

32,0% | 34,0% | 55,1% |

|

|

22,0% | 42,0% | 54,8% |

|

|

29,6% | 30,0% | 50,7% |

|

|

31,5% | 28,0% | 50,7% |

|

|

19,0% | 38,1% | 49,9% |

|

|

23,0% | 33,0% | 48,4% |

|

|

29,9% | 26,4% | 48,4% |

|

|

21,0% | 29,3% | 47,6% |

|

|

30,0% | 24,3% | 47,0% |

|

|

22,0% | 31,7% | 46,7% |

|

|

25,0% | 27,5% | 45,6% |

|

|

21,4% | 30,0% | 45,0% |

|

|

29,7% | 20,3% | 44,0% |

|

|

24,0% | 26,0% | 43,8% |

|

|

25,0% | 25,0% | 43,8% |

|

|

20,0% | 28,9% | 43,1% |

|

|

25,0% | 23,0% | 42,3% |

|

|

30,0% | 17,1% | 42,0% |

|

|

24,9% | 21,0% | 40,7% |

|

|

19,0% | 25,0% | 39,3% |

|

|

28,0% | 15,0% | 38,8% |

|

|

21,1% | 21,1% | 37,8% |

|

|

20,0% | 22,0% | 37,6% |

|

|

25,0% | 13,3% | 35,0% |

|

|

22,0% | 17,5% | 35,0% |

|

|

19,0% | 19,0% | 34,4% |

|

|

28,0% | 6,9% | 33,0% |

|

|

19,0% | 15,0% | 31,2% |

|

|

15,0% | 15,0% | 27,8% |

|

|

21,0% | 7,0% | 26,5% |

|

|

9,0% | 15,0% | 22,7% |

|

|

20,0% | 0,0% | 20,0% |

|

|

20,0% | 0,0% | 20,0% |

Las tasas del impuesto corporativo en otras jurisdicciones incluyen:

| País | Tasa de Impuesto sobre Sociedades | Tasa de impuesto a los dividendos | Tasa del Impuesto sobre Sociedades Integrado |

|---|---|---|---|

|

|

10,0% | 5,0% | 14,5% |

|

|

22% (2019) 15% (para empresas manufactureras recién incorporadas) |

||

|

|

20% (2015) | ||

|

|

17%, con importantes exenciones para empresas residentes (2015) |

En octubre de 2021, unos 136 países acordaron aplicar una tasa impositiva corporativa de al menos el 15 % a partir de 2023 después de las conversaciones sobre una tasa mínima lideradas por la OCDE durante una década.

Distribución de ganancias

La mayoría de los sistemas que gravan a las corporaciones también imponen impuestos sobre la renta a los accionistas de las corporaciones cuando se distribuyen las ganancias. Tal distribución de utilidades generalmente se denomina dividendo . El impuesto puede ser a tasas reducidas. Por ejemplo, Estados Unidos establece montos reducidos de impuestos sobre los dividendos recibidos por personas físicas y jurídicas.

La ley de sociedades de algunas jurisdicciones impide que las empresas distribuyan cantidades a los accionistas excepto como distribución de ganancias. Dichas ganancias pueden determinarse según los principios del derecho de sociedades o los principios fiscales. En tales jurisdicciones, generalmente se prevén excepciones con respecto a la distribución de acciones de la empresa, para la liquidación y en otras situaciones limitadas.

Otras jurisdicciones tratan las distribuciones como distribuciones de ganancias sujetas a impuestos a los accionistas si las ganancias están disponibles para ser distribuidas, pero no prohíben las distribuciones en exceso de las ganancias. Por ejemplo, bajo el sistema de los Estados Unidos cada corporación debe mantener un cálculo de sus ganancias y utilidades (un concepto de impuesto similar a las ganancias retenidas). Se considera que una distribución a un accionista proviene de ganancias y utilidades en la medida de las mismas, a menos que se aplique una excepción. Tenga en cuenta que Estados Unidos proporciona impuestos reducidos sobre los ingresos por dividendos tanto de empresas como de personas físicas.

Otras jurisdicciones brindan a las corporaciones un medio para designar, dentro de límites, si una distribución es una distribución de ganancias imponibles para el accionista o una devolución de capital .

Ejemplo

A continuación se ilustra el concepto de doble nivel de impuestos:

Widget Corp gana el 100% de las ganancias antes de impuestos en cada uno de los años 1 y 2. Distribuye todas las ganancias en el año 3, cuando no tiene ganancias. Jim posee la totalidad de Widget Corp. La tasa impositiva en la jurisdicción de residencia de Jim y Widget Corp es del 30%.

| Año 1 | Acumulativo | Ingresos antes de impuestos | Impuestos | |

|---|---|---|---|---|

| Ingreso imponible | 100 | 100 | ||

| Impuesto | 30 | 30 | ||

| Neto después de impuestos | 70 | |||

| Ingresos e impuestos de Jim | 0 | |||

| Año 2 | ||||

| Ingreso imponible | 100 | 200 | ||

| Impuesto | 30 | 60 | ||

| Neto después de impuestos | 70 | |||

| Ingresos e impuestos de Jim | 0 | |||

| Año 3: | ||||

| Distribución | 140 | |||

| el impuesto de jim | 42 | 102 | ||

| Neto después del impuesto de Jim | 98 | |||

| Totales | 200 | 102 | ||

| 51% | ||||

Otros eventos corporativos

Muchos sistemas establecen que ciertos eventos corporativos no están sujetos a impuestos para corporaciones o accionistas. A menudo se aplican restricciones significativas y reglas especiales. Las reglas relacionadas con tales transacciones suelen ser bastante complejas.

Formación

La mayoría de los sistemas tratan la formación de una corporación por parte de un accionista corporativo controlador como un evento no imponible. Muchos sistemas, incluidos los de Estados Unidos y Canadá, extienden este tratamiento libre de impuestos a la formación de una corporación por parte de cualquier grupo de accionistas que controle la corporación. Generalmente, en las formaciones libres de impuestos, los atributos fiscales de los activos y pasivos se transfieren a la nueva corporación junto con dichos activos y pasivos.

Ejemplo: John y Mary son residentes de los Estados Unidos que operan un negocio. Deciden incorporarse por razones comerciales. Transfieren los activos de la empresa a Newco, una corporación de Delaware recién formada de la cual son los únicos accionistas, sujetos a los pasivos acumulados de la empresa a cambio únicamente de acciones ordinarias de Newco. Según los principios de los Estados Unidos, esta transferencia no genera impuestos para John, Mary o Newco. Si, por otro lado, Newco también asume un préstamo bancario en exceso sobre la base de los activos transferidos menos los pasivos acumulados, John y Mary reconocerán una ganancia imponible por dicho exceso.

adquisiciones

Las corporaciones pueden fusionarse o adquirir otras corporaciones de una manera que un sistema tributario particular trate como no sujeto a impuestos para cualquiera de las corporaciones y/o para sus accionistas. En general, se aplican restricciones significativas si se desea obtener un tratamiento libre de impuestos. Por ejemplo, Bigco adquiere todas las acciones de Smallco de los accionistas de Smallco a cambio únicamente de acciones de Bigco. Esta adquisición no está sujeta a impuestos para Smallco o sus accionistas según la ley fiscal de EE. UU. o Canadá si se cumplen ciertos requisitos, incluso si Smallco luego se liquida, fusiona o fusiona con Bigco.

Reorganizaciones

Además, las corporaciones pueden cambiar aspectos clave de su identidad legal, capitalización o estructura sin pagar impuestos en la mayoría de los sistemas. Los ejemplos de reorganizaciones que pueden estar libres de impuestos incluyen fusiones, fusiones, liquidaciones de subsidiarias, intercambios de acciones por acciones, intercambios de acciones por activos, cambios en la forma o lugar de la organización y recapitalizaciones.

Limitaciones de deducción de intereses

La mayoría de las jurisdicciones permiten una deducción de impuestos por gastos de intereses incurridos por una corporación en el desempeño de sus actividades comerciales. Cuando dichos intereses se paguen a partes relacionadas, dicha deducción podrá ser limitada. Sin tal limitación, los propietarios podrían estructurar el financiamiento de la corporación de manera que proporcionaría una deducción de impuestos para gran parte de las ganancias, potencialmente sin cambiar el impuesto sobre los accionistas. Por ejemplo, suponga que una corporación obtiene ganancias de 100 antes de los gastos por intereses y normalmente distribuiría 50 a los accionistas. Si la corporación está estructurada de modo que se paga un interés deducible de 50 a los accionistas, reducirá su impuesto a la mitad del monto adeudado si simplemente pagara un dividendo.

Una forma común de limitación es limitar la deducción por intereses pagados a partes relacionadas a intereses cobrados a tasas de plena competencia sobre la deuda que no exceda una cierta porción del capital social de la corporación pagadora. Por ejemplo, los intereses pagados sobre la deuda de una parte relacionada que superen el triple del capital social pueden no ser deducibles al calcular la renta imponible.

Los sistemas fiscales de los Estados Unidos, el Reino Unido y Francia aplican un conjunto más complejo de pruebas para limitar las deducciones. Según el sistema estadounidense , los gastos por intereses de partes relacionadas que superen el 50 % del flujo de efectivo generalmente no son deducibles en la actualidad, y el exceso puede ser deducible en años futuros.

La clasificación de instrumentos como deuda sobre la cual el interés es deducible o como capital con respecto a la cual las distribuciones no son deducibles puede ser compleja en algunos sistemas.

Sucursales de sociedades extranjeras

La mayoría de las jurisdicciones gravan a las corporaciones extranjeras de manera diferente a las corporaciones nacionales. Ninguna ley internacional limita la capacidad de un país para gravar a sus nacionales y residentes (individuos y entidades). Sin embargo, los tratados y la practicidad imponen límites a la tributación de quienes se encuentran fuera de sus fronteras, incluso a los ingresos de fuentes dentro del país.

La mayoría de las jurisdicciones imponen impuestos a las corporaciones extranjeras sobre los ingresos comerciales dentro de la jurisdicción cuando se obtienen a través de una sucursal o establecimiento permanente en la jurisdicción. Este impuesto puede imponerse a la misma tasa que el impuesto sobre los ingresos comerciales de una corporación residente oa una tasa diferente.

Al momento del pago de dividendos , las corporaciones generalmente están sujetas a retención de impuestos solo por su país de constitución. Muchos países imponen un impuesto sobre las ganancias de las sucursales a las corporaciones extranjeras para evitar la ventaja que la ausencia de retención de impuestos sobre los dividendos proporcionaría a las corporaciones extranjeras. Este impuesto podrá gravarse en el momento en que las utilidades sean obtenidas por la sucursal o en el momento en que sean remitidas o se entiendan remitidas fuera del país.

Las sucursales de corporaciones extranjeras pueden no tener derecho a todas las mismas deducciones que las corporaciones nacionales. Algunas jurisdicciones no reconocen los pagos entre sucursales como pagos reales, y los ingresos o las deducciones que surjan de dichos pagos entre sucursales no se tienen en cuenta. Algunas jurisdicciones imponen límites expresos a las deducciones fiscales de las sucursales. Las deducciones comúnmente limitadas incluyen tarifas de gestión e intereses.

Nathan M. Jenson argumenta que las bajas tasas de impuestos corporativos son un factor determinante menor de una empresa multinacional al establecer su sede en un país. Nathan M. Jenson: Sinha, SS 2008, "¿Puede la India adoptar la flexibilidad estratégica como lo hizo China?", Global Journal of Flexible Systems Management, vol. 9, núm. 2/3, págs. 1.

Pérdidas

La mayoría de las jurisdicciones permiten la asignación o deducción de pérdidas entre períodos de alguna manera para las empresas, incluso cuando dicha deducción no está permitida para las personas físicas. Unas pocas jurisdicciones permiten que las pérdidas (generalmente definidas como ingresos imponibles negativos) se deduzcan revisando o modificando los ingresos imponibles del año anterior. La mayoría de las jurisdicciones permiten tales deducciones solo en períodos posteriores. Algunas jurisdicciones imponen limitaciones de tiempo en cuanto a cuándo se pueden utilizar las deducciones por pérdida.

Grupos de empresas

Varias jurisdicciones proporcionan un mecanismo mediante el cual las pérdidas o los créditos fiscales de una sociedad pueden ser utilizados por otra sociedad cuando ambas sociedades están controladas en común (juntas, un grupo). En los Estados Unidos y los Países Bajos, entre otros, esto se logra mediante la presentación de una sola declaración de impuestos que incluye los ingresos y pérdidas de cada miembro del grupo. Esto se conoce como rendimiento consolidado en los Estados Unidos y como unidad fiscal en los Países Bajos. En el Reino Unido, esto se logra directamente por parejas, lo que se denomina relevo grupal. Las pérdidas de una empresa miembro del grupo pueden "entregarse" a otra empresa miembro del grupo, y esta última empresa puede deducir la pérdida de las ganancias.

Los Estados Unidos tienen regulaciones extensas que se ocupan de las declaraciones consolidadas. Una de esas reglas requiere la conciliación de ingresos y deducciones en transacciones intercompañía dentro del grupo mediante el uso de reglas de "transacción intercompañía diferida".

Además, algunos sistemas brindan una exención de impuestos para los ingresos por dividendos recibidos por las corporaciones. El sistema de los Países Bajos proporciona una "excepción de participación" a la tributación para las empresas que poseen más del 25% de la empresa que paga dividendos.

Los precios de transferencia

Una cuestión clave en el impuesto de sociedades es la fijación de precios cobrados por partes relacionadas por bienes, servicios o el uso de la propiedad. Muchas jurisdicciones cuentan con directrices sobre precios de transferencia que permiten a las autoridades fiscales ajustar los precios de transferencia utilizados. Dichos ajustes pueden aplicarse tanto en un contexto internacional como nacional.

La mayoría de los sistemas de impuestos sobre la renta imponen impuestos sobre la corporación y, sobre la distribución de ganancias (dividendos), sobre el accionista. Esto da como resultado un doble nivel de impuestos. La mayoría de los sistemas exigen que se retenga el impuesto sobre la renta sobre la distribución de dividendos a accionistas extranjeros, y algunos también exigen la retención del impuesto sobre las distribuciones a accionistas nacionales. La tasa de dicha retención de impuestos puede reducirse para un accionista en virtud de un tratado fiscal .

Algunos sistemas gravan algunos o todos los ingresos por dividendos a tasas más bajas que otros ingresos. Históricamente, Estados Unidos ha proporcionado una deducción de dividendos recibidos a las corporaciones con respecto a los dividendos de otras corporaciones en las que el receptor posee más del 10% de las acciones. Para los años fiscales 2004–2010, Estados Unidos también impuso una tasa impositiva reducida sobre los dividendos recibidos por individuos.

Algunos sistemas actualmente intentan o en el pasado han intentado integrar la tributación de la corporación con la tributación de los accionistas para mitigar el doble nivel de tributación. Como ejemplo actual, Australia prevé un "crédito de franqueo" como beneficio para los accionistas. Cuando una empresa australiana paga un dividendo a un accionista nacional, informa el dividendo, así como un monto de crédito fiscal teórico. El accionista utiliza este crédito nocional para compensar el impuesto sobre la renta a nivel de accionista.

En el Reino Unido se utilizó un sistema anterior, denominado impuesto de sociedades anticipado (ACT). Cuando una empresa pagó un dividendo, se le exigió pagar una cantidad de ACT, que luego utilizó para compensar sus propios impuestos. El ACT se incluyó en los ingresos del accionista residente en el Reino Unido o en ciertos países tratados, y se trató como un pago de impuestos por parte del accionista. En la medida en que el pago de impuestos estimado excedía los impuestos adeudados, era reembolsable al accionista.

Bases imponibles alternativas

Muchas jurisdicciones incorporan algún tipo de cálculo de impuestos alternativo. Estos cálculos pueden basarse en activos, capital, salarios o alguna medida alternativa de ingresos imponibles. A menudo, el impuesto alternativo funciona como un impuesto mínimo.

El impuesto sobre la renta federal de los Estados Unidos incorpora un impuesto mínimo alternativo . Este impuesto se calcula a una tasa impositiva más baja (20% para corporaciones) y se impone con base en una versión modificada de la renta imponible. Las modificaciones incluyen activos con vidas de depreciación más largas bajo MACRS , ajustes relacionados con los costos de desarrollo de los recursos naturales y una devolución de ciertos intereses exentos de impuestos. El estado estadounidense de Michigan anteriormente gravaba a las empresas sobre una base alternativa que no permitía la compensación de los empleados como una deducción fiscal y permitía la deducción total del costo de los activos de producción en el momento de la adquisición.

Algunas jurisdicciones, como los cantones suizos y ciertos estados dentro de los Estados Unidos, imponen impuestos basados en el capital. Estos pueden basarse en el patrimonio total según los estados financieros auditados, una cantidad calculada de activos menos pasivos o la cantidad de acciones en circulación. En algunas jurisdicciones, se imponen impuestos basados en el capital además del impuesto sobre la renta. En otras jurisdicciones, los impuestos sobre el capital funcionan como impuestos alternativos.

México impone un impuesto alternativo a las sociedades anónimas, el IETU. La tasa del impuesto es inferior a la tasa regular y existen ajustes por sueldos y salarios, intereses y regalías, y activos depreciables.

Declaraciones de impuestos

La mayoría de los sistemas requieren que las corporaciones presenten una declaración anual de impuestos sobre la renta. Algunos sistemas (como los sistemas de Canadá , Reino Unido y Estados Unidos ) requieren que los contribuyentes autoevalúen el impuesto en la declaración de impuestos. Otros sistemas establecen que el gobierno debe realizar una liquidación para el pago del impuesto. Algunos sistemas requieren la certificación de declaraciones de impuestos de alguna manera por parte de contadores con licencia para ejercer en la jurisdicción, a menudo los auditores de la empresa.

Las declaraciones de impuestos pueden ser bastante simples o bastante complejas. Los sistemas que requieren declaraciones simples a menudo basan el ingreso imponible en las ganancias de los estados financieros con pocos ajustes, y pueden requerir que se adjunten estados financieros auditados a la declaración. Los rendimientos de dichos sistemas generalmente requieren que los estados financieros relevantes se adjunten a un programa de ajuste simple. Por el contrario, las declaraciones de impuestos corporativos de los Estados Unidos requieren tanto el cálculo de la renta imponible de los componentes de la misma como la conciliación de la renta imponible con los ingresos del estado financiero.

Muchos sistemas requieren formularios o anexos que respalden elementos particulares en el formulario principal. Algunos de estos anexos pueden incorporarse al formulario principal. Por ejemplo, la declaración corporativa canadiense, Formulario T-2 , un formulario de ocho páginas, incorpora algunos anexos detallados pero tiene casi 50 anexos adicionales que pueden ser necesarios.

Algunos sistemas tienen rendimientos diferentes para diferentes tipos de sociedades o sociedades dedicadas a negocios especializados. Estados Unidos tiene 13 variaciones en el Formulario 1120 básico para corporaciones S , compañías de seguros, corporaciones de ventas internacionales nacionales , corporaciones extranjeras y otras entidades. La estructura de los formularios y los anexos incorporados varían según el tipo de formulario.

La preparación de declaraciones de impuestos corporativos no simples puede llevar mucho tiempo. Por ejemplo, el Servicio de Impuestos Internos de EE. UU. establece en las instrucciones del Formulario 1120 que el tiempo promedio necesario para completar el formulario es de más de 56 horas, sin incluir el tiempo de mantenimiento de registros y los archivos adjuntos requeridos.

Las fechas de vencimiento de la declaración de impuestos varían según la jurisdicción, el año fiscal o fiscal y el tipo de entidad. En los sistemas de autoliquidación, el pago de impuestos generalmente vence a más tardar en la fecha de vencimiento normal, aunque es posible que se requieran pagos de impuestos por adelantado. Las corporaciones canadienses deben pagar impuestos estimados mensualmente. En cada caso, el pago final vence con la declaración del impuesto de sociedades.

Ver también

- Tasas de impuestos corporativos en Canadá

- Impuesto de sociedades en Estados Unidos

- Impuesto de sociedades del Reino Unido

- Impuesto de sociedades en la República de Irlanda

- Lista de tipos impositivos de Europa

- Lista de tasas de impuestos en todo el mundo

Referencias

Otras lecturas

- A NOSOTROS

- Bittker, Boris I. y Eustice, James S .: Impuestos federales sobre la renta de corporaciones y accionistas : rústica ISBN 978-0-7913-4101-8 , servicio de suscripción

- Kahn y Lehman. Impuesto sobre Sociedades

- Healy, John C. and Schadewald, Michael S.: Multistate Corporate Tax Course 2010 , CCH, ISBN 978-0-8080-2173-5 (también disponible como guía de varios volúmenes, ISBN 978-0-8080-2015-8 )

- Hoffman, et al .: Corporaciones, sociedades, sucesiones y fideicomisos , ISBN 978-0-324-66021-0

- Momburn, et al .: Mastering Corporate Tax , Carolina Academic Press, ISBN 978-1-59460-368-6

- Watson, Garrett y William McBride, "Evaluación de propuestas para aumentar la tasa del impuesto corporativo y gravar un impuesto mínimo sobre los ingresos contables corporativos", FISCAL FACT (Tax Foundation, No. 751, febrero de 2021)

- Reino Unido

- Impuesto sobre sociedades de Tolley , 2007-2008 ISBN 978-0-7545-3273-6

- Watterson, Juliana M.: Impuesto sobre sociedades 2009/2010 , Bloomsbury Professional, ISBN 978-1-84766-327-6

enlaces externos

- Canadá

- Reino Unido

- Estados Unidos